La flat tax, ovvero la tassa piatta al 15%, viene introdotta dalla legge di Bilancio 2015 del governo Renzi (articolo 1, comma 64) per lavoratori autonomi con ricavi fino a 25 mila euro, e fino a 50 mila per chi, ad esempio, fornisce servizi di alloggio o ristorazione. Con la legge di Bilancio 2019 il Conte I estende il regime forfettario di flat tax fino a 65 mila euro di ricavi (art. 1 comma 9): al 2020 la platea di beneficiari arriva a 1 milione e 721 mila, con un reddito medio stimato intorno ai 21 mila euro.

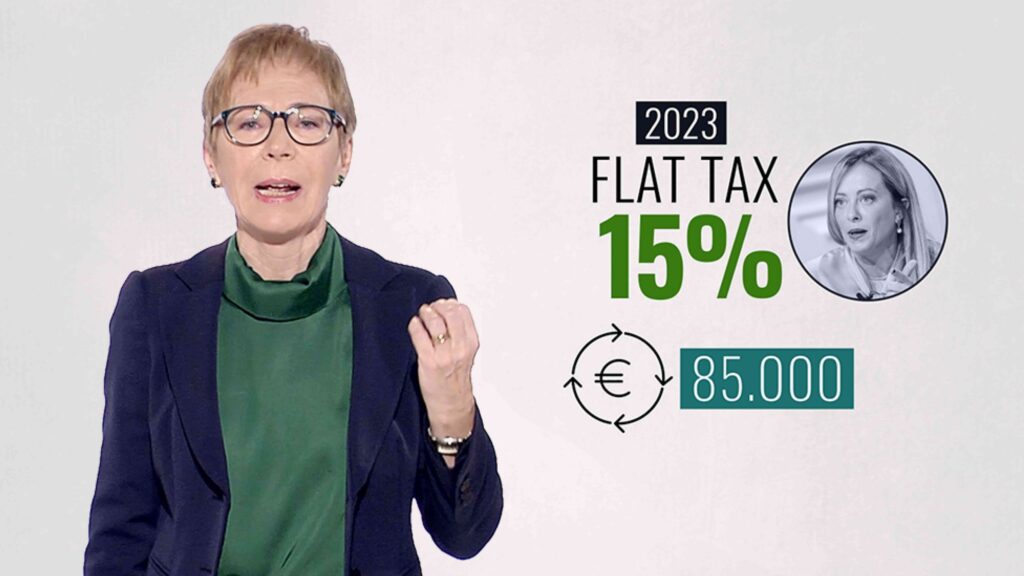

L’ultimo dato aggiornato al 2022 lo fornisce Massimo Bitonci (Lega), sottosegretario al ministero delle Imprese e del Made in Italy: «Il regime forfettario per gli autonomi attrae ben 2,1 milioni di partite Iva». Con la legge di Bilancio 2023 del governo Meloni (art. 1 comma 54) la misura viene alzata fino agli 85 mila euro di ricavi: potenzialmente interessati almeno 170 mila contribuenti (vedi il documento dell’Ufficio parlamentare di Bilancio, pag. 52).

Come funziona il meccanismo

Punto uno: la flat tax conviene a chi ha spese basse, perché i costi si detraggono in via forfettaria in base al tipo di attività (il cosiddetto «coefficiente di redditività» previsto per il codice Ateco). Non sono quindi possibili detrazioni Irpef per figli, spese mediche, contributi previdenziali facoltativi, ecc.

Punto due: sul reddito imponibile non si pagano le addizionali regionali e comunali, che varia da Regione a Regione, da Comune a Comune. Per chi vive a Roma l’aliquota dell’addizionale regionale è pari all’1,73% fino a 15 mila euro di reddito e al 3,33% sull’eccedenza; mentre l’addizionale comunale è lo 0,9%. Per chi vive a Milano l’addizionale regionale è dell’1,23% fino a 15 mila euro, dell’1,58% tra i 15 e i 28 mila euro e dell’1,72% sull’eccedenza; mentre l’addizionale comunale è dello 0,8% per tutti i livelli di reddito.

Punto tre: le fatture vengono emesse senza Iva, e di conseguenza non si scarica.

Punto quattro: con l’adesione al regime forfettario anche l’aliquota contributiva è applicata al reddito determinato forfettariamente.

Punto cinque: il contribuente che supera la soglia degli 85 mila euro di ricavi o compensi (ma non i 100 mila) può rimanere nel regime forfettario per l’anno in corso. Uscirà a partire dall’anno successivo.

Autonomi e dipendenti

Combinate queste varianti ogni partita Iva fa i propri calcoli per sapere se le conviene o meno la tassa piatta. La stima è che, una volta a regime, l’estensione del forfettario tra 65 e 85 mila euro produrrà minori entrate per 404 milioni l’anno (vedi documento Ufficio parlamentare di Bilancio, pag. 50). Intanto monta la rabbia dei dipendenti che invece le tasse le pagano per intero. Ma qual è la reale differenza di trattamento fiscale tra un autonomo che aderisce alla flat tax e un dipendente? Partiamo dallo stesso importo per entrambi. Per il lavoratore autonomo occorre considerare i ricavi meno le spese stabilite forfettariamente dal ministero sulla base del codice Ateco; per il dipendente invece si parte dal suo costo azienda, dal momento che i contributi versati dal datore di lavoro fanno parte della retribuzione lorda (il lavoratore acconsente a un salario più basso perché l’azienda versa una parte dei contributi). Ecco cosa risulta dai calcoli fatti per Dataroom da Massimo Bordignon e Davide Cipullo dell’Osservatorio sui Conti Pubblici Italiani (Ocpi) dell’Università Cattolica di Milano.

Esempio 1: idraulico

L’idraulico con partiva Iva e ricavi per 65 mila euro che decide di aderire alla flat tax si mette in tasca 35.052 euro, e tra contributi e tasse ne paga 20.848 (37,3%).

I passaggi sono quelli che seguono (e sono schematizzati nei grafici su Corriere.it). Dai 65 mila euro vengono tolti i costi forfettari previsti per la sua categoria che ammontano al 14% (9.100 euro), e arriviamo a 55.900. Poi si sottrae il 26,23% di contributi previdenziali previsti dalla gestione separata Inps (14.663 euro), per arrivare al reddito imponibile di 41.237 euro su cui si applica la flat tax del 15% (6.186 euro).

Guardate cosa succede, invece, se l’idraulico è un dipendente: il reddito netto è di 27.710 euro, e tra contributi e tasse ne paga 28.190 (50,4%). Partiamo dal costo all’azienda di 55.900 euro. L’impresa paga il 23,81% di contributi previdenziali IVS (invalidità, vecchiaia, superstiti) e il 7,77% per malattia, disoccupazione, ecc., pari a 13.416 (per le complicazioni del Fisco la percentuale è calcolata con una formula matematica sull’imponibile previdenziale).

Fatta la sottrazione sono 42.484 euro, che è l’imponibile previdenziale su cui il lavoratore versa un’aliquota del 9,19% per i contributi IVS a suo carico, e un’aliquota dello 0,30% per cassa integrazione, cioè 4.031 euro. Il reddito imponibile per fini fiscali è di 38.452 euro: con un’aliquota media effettiva del 24,33%, l’Irpef dovuta è di 9.355 euro. Bisogna poi aggiungere le imposte regionali e comunali: 1.387 euro se il dipendente è residente a Roma.

Alla fine, a parità di guadagno il dipendente paga tra contributi e tasse 7.342 euro in più rispetto alla partita Iva in regime forfettario.

Esempio 2: consulente informatico

Un consulente informatico con 85 mila euro di ricavi si mette in tasca 35.710 euro, e tra contributi e tasse ne paga 21.240 (37,3%). Per la sua categoria i costi forfettari detraibili sono particolarmente elevati, il 33%, cioè 28.050 euro.

L’imponibile previdenziale, dunque, è di 56.950 su cui bisogna togliere il 26,23% di contributi previdenziali (14.938 euro). Sul reddito imponibile di 42.012 euro si applica la flat tax del 15% che è pari a 6.302 euro. Un consulente informatico assunto, invece, che costa all’azienda 56.950 ha un reddito netto di 28.436, e paga per contributi e tasse 28.514 euro (50,1%).

I calcoli sono gli stessi dell’idraulico dipendente, con la differenza che il contributo previdenziale a carico dell’azienda per malattia e disoccupazione è un po’ più basso (5,5%), e la sua aliquota media effettiva è del 25,01% (pari a 9.965).

Alla fine dei conti, il consulente informatico assunto paga tra contributi e tasse 7.274 euro in più rispetto alla partita Iva.

Dove pende la bilancia

A conti fatti il lavoratore autonomo paga meno tasse, ma non ha le tutele del lavoratore dipendente (ferie, malattia, maternità, disoccupazione), però non ha nemmeno versato i contributi relativi. In più ha tutta l’incertezza legata all’andamento del lavoro.

Sono differenze innegabili, ma il meccanismo veicola anche altre iniquità e distorsioni. Nel caso in cui un lavoratore abbia un reddito da lavoro dipendente sopra i 30 mila euro e una partita Iva, ai ricavi di quest’ultima non può essere applicata la flat tax.

Secondo i calcoli dell’Ufficio parlamentare di bilancio (organo indipendente) tre contribuenti su 4 (77%) che aderiranno all’estensione della flat tax fino a 85 mila euro appartengono al 10% di contribuenti con reddito da lavoro più elevato (vedi il documento Upb, pag. 63). Non solo, in via generale e rispetto al regime ordinario, più crescono i ricavi e maggiore è il risparmio: oltre i 50 mila euro di ricavi è di 4.000, oltre i 60 mila di 6.000, oltre i 70 mila di 8.000, oltre gli 80 mila di 9.000 (vedi il documento fig. 1).

Non applicando l’Iva e non scaricandola, chi aderisce alla flat tax non ha interesse a richiedere la fattura sugli acquisti. Per stare dentro alla soglia degli 85 mila euro non c’è l’incentivo a crescere, e per non sforare c’è l’incentivo a fare un po’ di nero. Già ora i lavoratori autonomi non dichiarano al Fisco il 69% dei redditi, pari a 32 miliardi di euro nel 2019 (qui il documento).

E infine quando si va in pensione un lavoratore autonomo su 4 non ha versato abbastanza per incassare il minimo, cioè 571 euro mensili. Quel che manca ce lo sta mettendo lo Stato: 2,6 miliardi l’anno.